ΑΝΑΜΕΝΟΥΜΕ ΤΗΝ ΤΟΠΟΘΕΤΗΣΗ ΤΟΥ ΑΝΕΚΔΙΗΓΗΤΟΥ ΣΤΟΥΡΝΑΡΑ ΣΕ ΑΥΤΟΝ ΤΟΝ ΠΡΟΣΩΠΙΚΟ ΤΟΥ ΕΞΕΥΤΕΛΙΣΜΟ (που εμείς πληρώνουμε )

Απορρίπτει η Morgan Stanley τις αναλύσεις που είδαν το φως της δημοσιότητας το τελευταίο διάστημα και οι οποίες καταλήγουν…στο συμπέρασμα ότι οι χώρες που έχουν υπερτροφικό τραπεζικό τομέα σε σχέση με το μέγεθος της οικονομίας τους, είναι “υποψήφιες” για κούρεμα των καταθέσεών τους.

Μην κοιτάζετε τα κριτήρια του μεγέθους του τραπεζικού τομέα σε σχέση με την οικονομία ή της εξάρτηση του τραπεζικού συστήματος από τις εγγυημένες και ξένες καταθέσεις, ή ακόμα και της εξάρτησης των τραπεζών από τη χρηματοδότηση της διατραπεζικής αγοράς, σημειώνουν οι αναλυτές της Morgan Stanley. Έτσι, οι αναλύσεις που δείχνουν το Λουξεμβούργο και τη Μάλτα να είναι έτοιμες να πάρουν σειρά για κούρεμα καταθέσεων, μετά την Κύπρο, δεν βρίσκουν σύμφωνο τον αμερικανικό οίκο.

“Πιστεύουμε ότι η ποιότητα κεφαλαίων είναι αυτή που έχει τη μεγαλύτερη σημασία”, τονίζουν οι αναλυτές.

“Μόνο εάν υπάρξει μια ανάγκη για ανακεφαλαιοποίηση τραπεζών, την οποία μία κυβέρνηση δεν μπορεί να χρηματοδοτήσει μόνη της, και στην περίπτωση που κριθεί ότι η χρήση κεφαλαίων του ευρωπαϊκού μηχανισμού διάσωσης ESM για την ανακεφαλαιοποίηση θα έθετε σε κίνδυνο τη βιωσιμότητα του χρέους, τότε, το bail in (κούρεμα) των senior τραπεζικών ομολόγων και των καταθέσεων θα μπορούσε να είναι μία πιθανότητα, όπως συνέβη στην Κύπρο”, εξηγεί η Morgan Stanley.

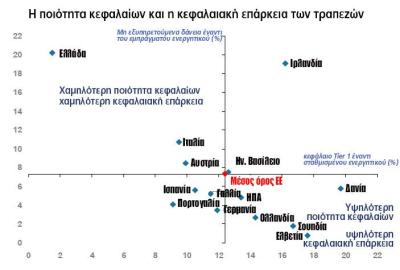

Στον πίνακα τον οποίο παραθέτουν οι αναλυτές του οίκου φαίνεται ξεκάθαρα ότι το τραπεζικό σύστημα που αντιμετωπίζει αυτό τον κίνδυνο, και μάλιστα πολύ περισσότερο από οποιοδήποτε άλλο, είναι το ελληνικό.

Οι ελληνικές τράπεζες εμφανίζουν το χειρότερο συνδυασμό της κακής ποιότητας κεφαλαίων και της χαμηλής κεφαλαιακής επάρκειας, σύμφωνα πάντα με τα στοιχεία της Morgan Stanley. Παρακάτω, ακολουθούν οι τράπεζες της Ιταλίας και της Αυστρίας.

olympia.gr